COĞRAFİ ANALİZLER HER ZAMAN SEKTÖREL ANALİZLERE GÖRE DAHA AZ TERCİH EDİLİR. ANCAK SON DÖNEMDE TÜİK İLE SANAYİ VE TEKNOLOJİ BAKANLIĞI TARAFINDAN İLK KEZ YAYIMLANAN VERİ SETİYLE BU DURUM KISMEN DEĞİŞTİ. BÖYLECE, GEÇMİŞTE GÖLGEDE KALAN ÜRETİM MERKEZLERİ DAHA GÖRÜNÜR HALE GELMEYE BAŞLADILAR.

Coğrafi analizler, veri temin edilmesinde karşılaşılan zorluklar nedeniyle her zaman sektörel analizlere göre daha az tercih edilirler. Ancak son dönemde TÜİK ve Sanayi ve Teknoloji Bakanlığı tarafından ilk kez yayımlanan veri setleriyle bu durum kısmen değişti.Bu yılın başına kadar herhangi bir ihracatçı firmanın vergi kaydı nerede ise yani merkezinin bulunduğu şehir hangisi ise söz konusu firmanın tüm ihracatı o ilin ihracatı olarak yazılıyordu. Örneğin fabrikası Sakarya’da olmasına rağmen şirketin merkezi İstanbul ise resmi kayıtlardaki ihracat İstanbul’un ihracatı olarak görünüyor; bu da ister istemez metropol illerin normalden çok daha büyük görünmesine neden oluyordu. Yani aslında üretim yapıldığı şehirler hep gölgede kalıyordu.Bu şehirlerin istatistiksel olarak makus talihini ilk değiştiren uygulama Sanayi ve Teknoloji Bakanlığı’nın Girişimci Bilgi Sistemi (GBS) oldu. Üretimin yapıldığı il neresi ise firmanın cirosunun o şehre dâhil edilmesiyle birlikte şehirlerin gerçek üretim değerleri ortaya çıkmaya başladı. GBS öncesinde firmanın vergi kaydı hangi şehirde ise üretimi de o ile yazılıyordu.2024 yılının başında, firmaların

Coğrafi analizler, veri temin edilmesinde karşılaşılan zorluklar nedeniyle her zaman sektörel analizlere göre daha az tercih edilirler. Ancak son dönemde TÜİK ve Sanayi ve Teknoloji Bakanlığı tarafından ilk kez yayımlanan veri setleriyle bu durum kısmen değişti.Bu yılın başına kadar herhangi bir ihracatçı firmanın vergi kaydı nerede ise yani merkezinin bulunduğu şehir hangisi ise söz konusu firmanın tüm ihracatı o ilin ihracatı olarak yazılıyordu. Örneğin fabrikası Sakarya’da olmasına rağmen şirketin merkezi İstanbul ise resmi kayıtlardaki ihracat İstanbul’un ihracatı olarak görünüyor; bu da ister istemez metropol illerin normalden çok daha büyük görünmesine neden oluyordu. Yani aslında üretim yapıldığı şehirler hep gölgede kalıyordu.Bu şehirlerin istatistiksel olarak makus talihini ilk değiştiren uygulama Sanayi ve Teknoloji Bakanlığı’nın Girişimci Bilgi Sistemi (GBS) oldu. Üretimin yapıldığı il neresi ise firmanın cirosunun o şehre dâhil edilmesiyle birlikte şehirlerin gerçek üretim değerleri ortaya çıkmaya başladı. GBS öncesinde firmanın vergi kaydı hangi şehirde ise üretimi de o ile yazılıyordu.2024 yılının başında, firmaların  merkezlerinin bulunduğu iller esas alınarak derlenen ihracat istatistiklerinin dışında ilk kez üretim yerleri dikkate alınarak hesaplanan “Faaliyet İllerine Göre İhracat İstatistikleri” ile artık ihracatı da iller bazında ciddi bir yanılma payı olmaksızın doğru bir şekilde dağıtabiliyoruz. Bu kısa yazımda, ilk kez Türkiye’nin makine sektörünü hem üretim hem de ihracat açısından, üretimin yapıldığı coğrafi bölgeye göre ele almaya çalışacak; “Faaliyet İllerine Göre İhracat İstatistikleri” ile GBS verilerini birleştirerek Türkiye’nin makine üretim profilini coğrafi yönden irdelemeye çalışacağım.Bunun için işe GBS verileri ile başlayabiliriz. Tablo 1’de görüleceği üzere, ciro bazında Türkiye’nin toplam makine üretiminden yüzde 1’den fazla pay alan toplam 13 şehir bulunuyor. Bu 13 şehir toplam makine üretiminin yüzde 91,6’sını gerçekleştirirken, beklendiği şekilde üretimden en yüksek payı alan şehrin yüzde 20,1ile İstanbul olduğunu görüyoruz. İstanbul’un arkasından ise Ankara, Sakarya, İzmir ve Kocaeli geliyor. Bu beş şehir toplam üretimden (ciro bazında) yüzde 10’dan fazla pay alıyorlar.Şehrin imalatı içerisinde makine sektörünün aldığı pay olarak iller sıralandığında ise Tablo 2'de olduğu gibi bambaşka bir görünüm karşımıza çıkıyor. Buna göre, ilin üretiminden makine sektörünün aldığı pay yüzde 1’den fazla olan şehirler listeye dâhil edildiğinde 45 şehir tabloya giriş yapıyor. Buradan yorumla, çok sayıda ilimizde, boyutları farklılaşmakla birlikte makine üretimi yapıldığını anlıyoruz.Tablo 2’nin Tablo 1’den asıl farkı ise ilk üç sırada yer alan illerin farklılaşması. Tablo 2’deilk üç il Sakarya, Aydın ve Konya olarak sıralanıyorlar. Ankara, İzmir ve İstanbul’un değerinden daha yüksek oranlara sahip olan bu iller, aslında her bir şehri kendi içinde değerlendirdiğimizde resmin farklılaştığını bize söylüyor. Yani mutlak değer olarak İstanbul ya da Ankara ile karşılaştırılamayacak bir şehirdeki makine üretimi, o şehir açısından önem arz ediyor. Anadolu şehirlerimizden Sakarya ve Konya’da ise durum daha farklı. Bu iki şehrimizdeki makine üretimi hem şehrin kendi içinde hem de Türkiye genelinde anlam ifade ediyor. Ankara ve İstanbul gibi metropollere göre üretimde Sakarya ve Konya’nın ön plana çıkması dikkat çekici bir gelişme olarak karşımızda duruyor.

merkezlerinin bulunduğu iller esas alınarak derlenen ihracat istatistiklerinin dışında ilk kez üretim yerleri dikkate alınarak hesaplanan “Faaliyet İllerine Göre İhracat İstatistikleri” ile artık ihracatı da iller bazında ciddi bir yanılma payı olmaksızın doğru bir şekilde dağıtabiliyoruz. Bu kısa yazımda, ilk kez Türkiye’nin makine sektörünü hem üretim hem de ihracat açısından, üretimin yapıldığı coğrafi bölgeye göre ele almaya çalışacak; “Faaliyet İllerine Göre İhracat İstatistikleri” ile GBS verilerini birleştirerek Türkiye’nin makine üretim profilini coğrafi yönden irdelemeye çalışacağım.Bunun için işe GBS verileri ile başlayabiliriz. Tablo 1’de görüleceği üzere, ciro bazında Türkiye’nin toplam makine üretiminden yüzde 1’den fazla pay alan toplam 13 şehir bulunuyor. Bu 13 şehir toplam makine üretiminin yüzde 91,6’sını gerçekleştirirken, beklendiği şekilde üretimden en yüksek payı alan şehrin yüzde 20,1ile İstanbul olduğunu görüyoruz. İstanbul’un arkasından ise Ankara, Sakarya, İzmir ve Kocaeli geliyor. Bu beş şehir toplam üretimden (ciro bazında) yüzde 10’dan fazla pay alıyorlar.Şehrin imalatı içerisinde makine sektörünün aldığı pay olarak iller sıralandığında ise Tablo 2'de olduğu gibi bambaşka bir görünüm karşımıza çıkıyor. Buna göre, ilin üretiminden makine sektörünün aldığı pay yüzde 1’den fazla olan şehirler listeye dâhil edildiğinde 45 şehir tabloya giriş yapıyor. Buradan yorumla, çok sayıda ilimizde, boyutları farklılaşmakla birlikte makine üretimi yapıldığını anlıyoruz.Tablo 2’nin Tablo 1’den asıl farkı ise ilk üç sırada yer alan illerin farklılaşması. Tablo 2’deilk üç il Sakarya, Aydın ve Konya olarak sıralanıyorlar. Ankara, İzmir ve İstanbul’un değerinden daha yüksek oranlara sahip olan bu iller, aslında her bir şehri kendi içinde değerlendirdiğimizde resmin farklılaştığını bize söylüyor. Yani mutlak değer olarak İstanbul ya da Ankara ile karşılaştırılamayacak bir şehirdeki makine üretimi, o şehir açısından önem arz ediyor. Anadolu şehirlerimizden Sakarya ve Konya’da ise durum daha farklı. Bu iki şehrimizdeki makine üretimi hem şehrin kendi içinde hem de Türkiye genelinde anlam ifade ediyor. Ankara ve İstanbul gibi metropollere göre üretimde Sakarya ve Konya’nın ön plana çıkması dikkat çekici bir gelişme olarak karşımızda duruyor.

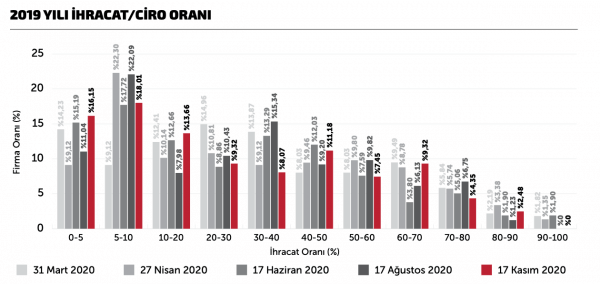

Üretimden sonra odağımızı bu kez ihracata kaydırabiliriz. TÜİK tarafından temin edilen makine ihracatı verileri, ihracat yapan firmanın yasal merkezini değil, faaliyet gerçekleştirdiği ili esas alıyor. Bu kapsamda “Faaliyet İllerine Göre İhracat İstatistikleri” bünyesindeki makine sektörünün ihracatı (SITC 71-75 kodları) verilerini, makine ihracatçısı firmanın faaliyet gösterdiği iller bazında dağıtabiliriz. Tablo 3, bize Türkiye ihracatından yüzde 1’den fazla pay alan 13 şehrimizin oransal dağılımını gösteriyor. Tablo 3’e göre ihracatta İstanbul’dan sonra ikinci sırayı Bursa alırken, onu sırasıyla İzmir, Kocaeli ve Ankara takip ediyor. İlk beş büyük şehirden sonra listenin devamındaki üç il ise Konya, Tekirdağ ve Sakarya olarak sıralanıyor.Ancak Tablo 4 ve Tablo5’te durum yine çok farklı şekilde karşımıza çıkıyor. Tablo 3’te yer alan ve makine ihracatında ön plana çıkan 13 ili, her bir ilin ihracatı içinde makine sektörünün payını gösterecek şekilde düzenleyen Tablo 4’e göre Konya’nın makine ihracat payı yüzde32 iken, Eskişehir’de bu oran yüzde 18 olarak gerçekleşiyor. Bursa’nın toplam ihracatı içinde makinenin payı yüzde 17 olurken, Ankara ve Aydın’da bu oran yüzde 15, İzmir’de ise yüzde 12 olarak karşımıza çıkıyor.

Üretimden sonra odağımızı bu kez ihracata kaydırabiliriz. TÜİK tarafından temin edilen makine ihracatı verileri, ihracat yapan firmanın yasal merkezini değil, faaliyet gerçekleştirdiği ili esas alıyor. Bu kapsamda “Faaliyet İllerine Göre İhracat İstatistikleri” bünyesindeki makine sektörünün ihracatı (SITC 71-75 kodları) verilerini, makine ihracatçısı firmanın faaliyet gösterdiği iller bazında dağıtabiliriz. Tablo 3, bize Türkiye ihracatından yüzde 1’den fazla pay alan 13 şehrimizin oransal dağılımını gösteriyor. Tablo 3’e göre ihracatta İstanbul’dan sonra ikinci sırayı Bursa alırken, onu sırasıyla İzmir, Kocaeli ve Ankara takip ediyor. İlk beş büyük şehirden sonra listenin devamındaki üç il ise Konya, Tekirdağ ve Sakarya olarak sıralanıyor.Ancak Tablo 4 ve Tablo5’te durum yine çok farklı şekilde karşımıza çıkıyor. Tablo 3’te yer alan ve makine ihracatında ön plana çıkan 13 ili, her bir ilin ihracatı içinde makine sektörünün payını gösterecek şekilde düzenleyen Tablo 4’e göre Konya’nın makine ihracat payı yüzde32 iken, Eskişehir’de bu oran yüzde 18 olarak gerçekleşiyor. Bursa’nın toplam ihracatı içinde makinenin payı yüzde 17 olurken, Ankara ve Aydın’da bu oran yüzde 15, İzmir’de ise yüzde 12 olarak karşımıza çıkıyor.

Tablo 5’te ise ilin ihracatı içinde makine sektörünün payının son bir yılda nasıl değiştiğini görebiliyoruz. 2022 ve 2023 verileriyle hazırlanan bu tabloya göre Konya ihracatında makinenin payı yüzde 30’dan yüzde 32’ye çıkarken, Ankara’da oran değişmemiş görünüyor. Eskişehir’de makine ihracatının payı ise yüzde 14,8’den yüzde 18’e sıçramış. Hem üretim hem de ihracat açısından yapılan bu analizlerden sonra makine sektöründe Türkiye’nin cazibe merkezi olmaya aday iki şehir olduğunu görüyoruz: Konya ve Sakarya. İstanbul, Ankara, Bursa, Kocaeli gibi metropollerle yarışan bu iki il hem üretiyor hem de bu ürünlerin ihracatını yapıyor. Dünya standartlarında ve rekabetçi şekilde üretmeden makine gibi stratejik bir ürünün ihracatının yapılamayacağını düşündüğümüzde, Anadolu illerindeki bu potansiyelin çok iyi değerlendirilmesi gerektiğini anlıyoruz.