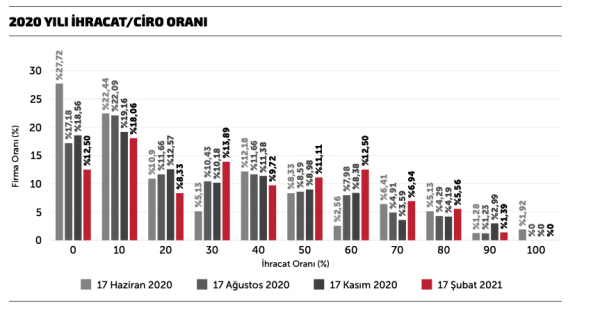

RASYO ANALİZLERİ, BİR SEKTÖRÜN FİNANSAL PERFORMANSININ ÖLÇÜLMESİ İÇİN YAYGIN OLARAK KULLANILAN BİR ARAÇTIR. RASYO ANALİZLERİ, FİNANSAL TABLOLARIN (GELİR TABLOSU, BİLANÇO, NAKİT AKIŞ TABLOSU) KULLANILMASIYLA FİNANSAL GÖSTERGELERİN HESAPLANMASI VE DEĞERLENDİRİLMESİ SÜRECİDİR. BU ANALİZLER, BİR ŞİRKETİN YA DA SEKTÖRÜN LİKİDİTE, KÂRLILIK, ÖDEME GÜCÜ, ETKİNLİK VE SERMAYE YAPISI GİBİ FİNANSAL PERFORMANS GÖSTERGELERİNİ ANLAMAK İÇİN KULLANILIR.

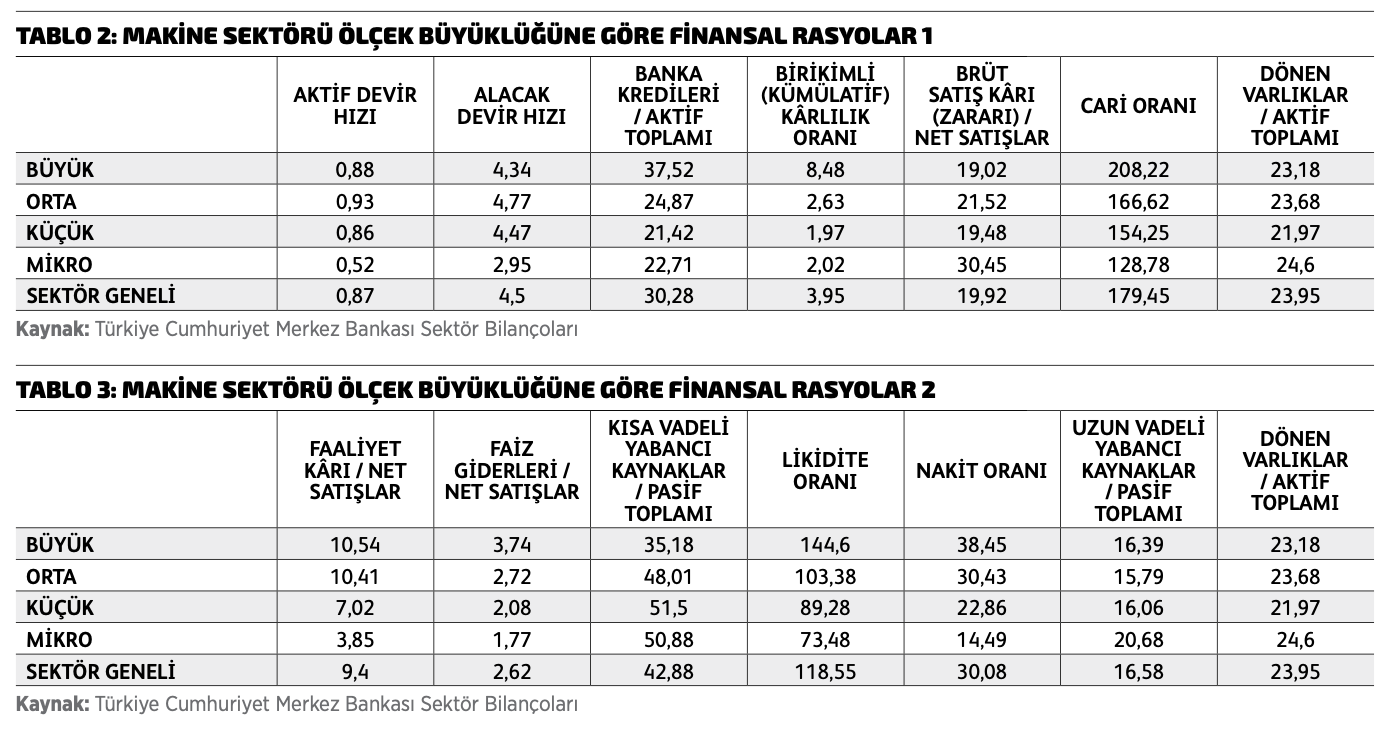

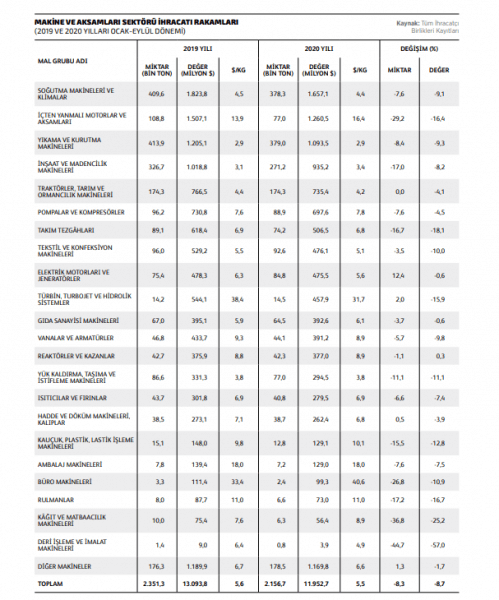

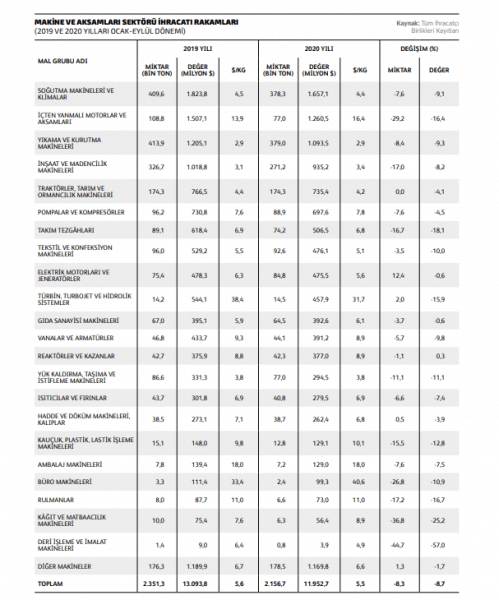

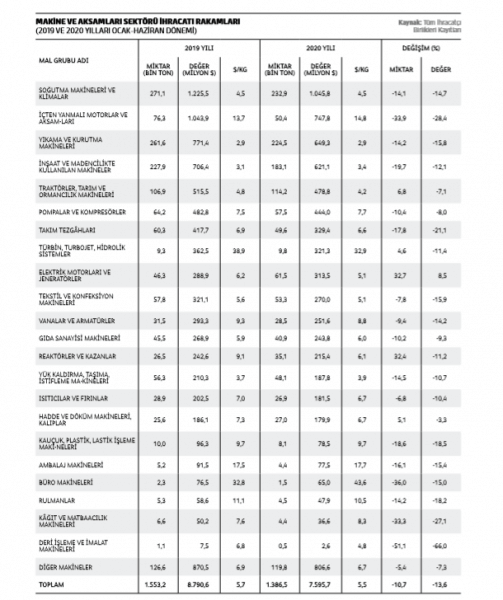

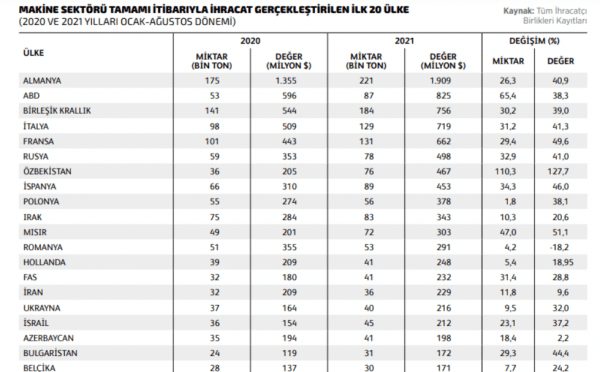

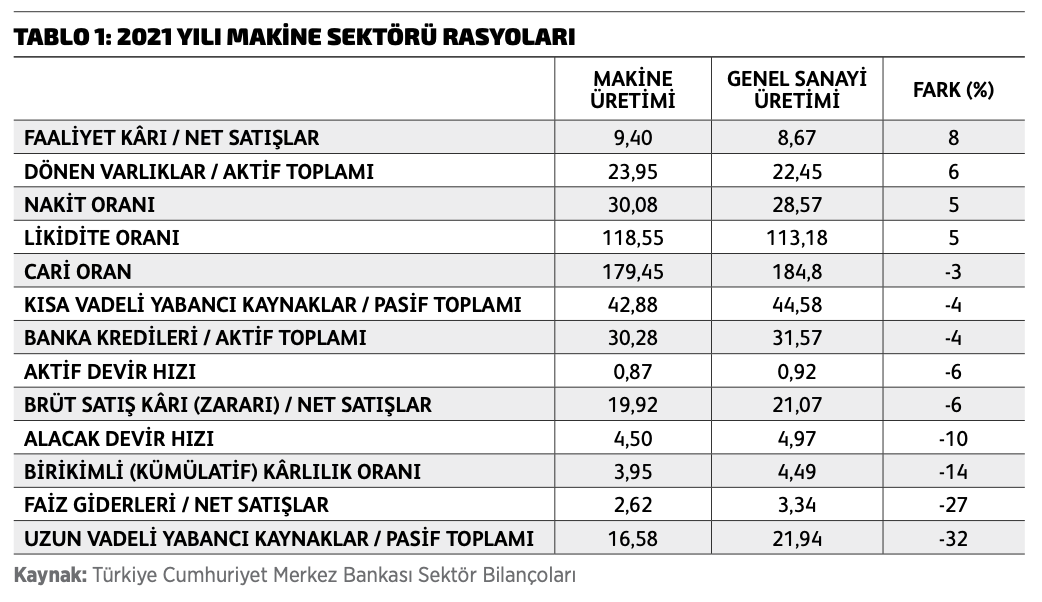

Rasyo analizleri, bir sektörde faaliyet gösteren şirketlerin performansını karşılaştırmak, trendleri ve eğilimleri belirlemek, zayıfve güçlü yönleri tanımlamak, potansiyel riskleri değerlendirmek ve gelecekteki performansı tahmin etmek için kullanılabilir. Ayrıca, bir şirketin finansal performansını kendi geçmiş performansıyla karşılaştırmak ve rekabetçi pozisyonunu değerlendirmek için de kullanılabilir. Örneğin, likidite rasyoları sektörün kısa vadeli ödeme taahhütlerini yerine getirebilme yeteneğini değerlendirmek için kullanılır. Kârlılık rasyoları ise sektörün kâr elde etme yeteneğini ve kârlılık düzeyini ölçmek için kullanılır. Etkinlik rasyoları şirketlerin varlıklarını ne kadar etkin bir şekilde kullanabildiğini gösterirken, borçluluk rasyoları sektörün finansal risk seviyesini belirlemek için kullanılır. Bununla birlikte, rasyo analizleri tek başına yeterli bir performans ölçüm aracı değildir. Diğer faktörler, piyasa koşulları, sektör trendleri, rekabet düzeyi, yönetim kalitesi ve diğer dış etkenler gibi dikkate alınması gereken çok sayıda faktör vardır. Dolayısıyla, rasyo analizleri bir sektörün finansal performansının ölçülmesi için önemli bir araçtır ancak tam bir değerlendirme için diğer analiz yöntemleri ve bağlamsal bilgilerin de göz önünde bulundurulması önemlidir. Türkiye Cumhuriyet Merkez Bankası’nın Sektör Bilançoları kullanılarak 2021 yılı verileriyle 13 farklı finansal rasyo özelinde yapılan analizler, Tablo 1, Tablo 2 ve Tablo 3’te görülebilir. Tablo 1’de, her bir finansal oran için makine sektörü oranı ve imalat sanayisi ortalaması gösterilirken, son sütunda ise aradaki fark yüzdesel olarak tanımlanıyor. Tablo 1’den görüleceği üzere, makine sektörünün hem likidite oranı hem de nakit oranı imalat sanayisi ortalamasının üstünde konumlanmıştır. Kısa vadeli yabancı kaynak oranı düşük olmasına rağmen bu iki oran ile sektörün dönen varlıklarıyla kısa vadeli borçlarını hızlı bir şekilde kapatabileceğini de bu tablodan okuyabiliyoruz.Diğer yandan, sektörün aktif devir hızının imalat sanayisi ortalamasının altında olması, makine imalatı sektörünün büyüklük olarak halen istenilen noktadan uzak olduğunu söylüyor. Sektörün alacak devir hızını da bu açıdan yorumlamak mümkün. Sektörün toplam aktif büyüklüğüne göre banka kredilerinin payının imalat sanayisi ortalamasının altında olması ise makine üreten firmala-rın finansmanda bankacılık kanalıyla diğer sektörlere göre çok yoğun çalışmadığını bize söylüyor. Yine, makine sektörüne yatırılan sermayenin verimliliği olarak bakıldığında da özellikle uzun vadeli kârlılığın imalat sanayisi ortalamasının altında kalmasına rağmen kısa dönemli net kârlılık oranı açısından tatmin edici bir tablo ortaya çıktığını söylemek mümkün. Finansal kuruluşlarla çok yoğun çalışılmaması sonrasında sektör, imalat sanayisi ortalamasına göre daha az faiz harcaması yapıyor. Tablo 1 verilerine bakarak, uzun vadeli yabancı kaynak oranının çok daha düşük olduğunu gördüğümüz makine imalatı sektöründe, uzun vadeli yabancı kaynağa erişim imkânının artması gerektiğini de söyleyebiliriz. İmalat sanayisi ortalamasının oldukça altında kalan uzun vadeli yabancı kaynak oranı yükseldikçe, sektörün likiditeye erişimi de kolaylaşacaktır. Makine imalatı sektörünü ölçek büyüklüğü bazında incelediğimiz Tablo 2 ve Tablo 3’te ise aktif ve alacak devir hızlarında orta büyüklükteki makine imalatçılarının sektör geneline göre daha iyi bir performans ortaya koyduklarını görüyoruz. Buna göre orta büyüklükteki makine üreticileri çok daha hızlı bir şekilde alacaklarını nakde çevirebiliyor ya da elindeki ürünleri hızlı bir şekilde satabiliyorlar. Orta büyüklükteki makine üreticilerinin esnekliği oldukça yüksekken, büyük makine üreticileri her iki göstergede de ortalamaya yakın bir değere sahipler. Dönen varlıkları ile kısa vadeli borçlarını ödeme ya da dönen varlıklardan nakde en yakın olan hazır değerler ve menkul kıymetler ile kısa vadeli borçlarını ödeme kabiliyeti olarak ele aldığımızda da büyük makine üreticileri diğer segmentlere göre açık ara önde yer alıyorlar. Cari oran, likidite oranı ve nakit oranında büyük üreticilerin genel ortalamanın üstünde olması da bu yorumu doğruluyor.Yine, brüt satış kârlılığında mikro işletmeler ön plana çıkarken, faaliyet kârlılığında büyük ve orta ölçekli üreticilerin performansının daha iyi olduğunu görüyoruz. Uzun vadeli birikimli kârlılıkta ise büyük makine üreticileri diğer segmentlerin önünde yer alıyor. Benzer şekilde, aktif büyüklüğüne göre kullandığı banka kredisi oranı büyük işletmelerde daha yüksek görünürken, buna paralel olarak büyük makine üreticilerinin taşıdığı faiz yükü de diğer segmentlerin üstünde gerçekleşiyor. Tablo 3 verilerine göre, küçük ve mikro işletmeler kısa vadeli yabancı kaynak yoğun bir iş modeli benimserlerken, büyük makine üreticilerinde uzun vadeli yabancı kaynak oranı görece düşük kalmış durumda.

Rasyo analizleri, bir sektörde faaliyet gösteren şirketlerin performansını karşılaştırmak, trendleri ve eğilimleri belirlemek, zayıfve güçlü yönleri tanımlamak, potansiyel riskleri değerlendirmek ve gelecekteki performansı tahmin etmek için kullanılabilir. Ayrıca, bir şirketin finansal performansını kendi geçmiş performansıyla karşılaştırmak ve rekabetçi pozisyonunu değerlendirmek için de kullanılabilir. Örneğin, likidite rasyoları sektörün kısa vadeli ödeme taahhütlerini yerine getirebilme yeteneğini değerlendirmek için kullanılır. Kârlılık rasyoları ise sektörün kâr elde etme yeteneğini ve kârlılık düzeyini ölçmek için kullanılır. Etkinlik rasyoları şirketlerin varlıklarını ne kadar etkin bir şekilde kullanabildiğini gösterirken, borçluluk rasyoları sektörün finansal risk seviyesini belirlemek için kullanılır. Bununla birlikte, rasyo analizleri tek başına yeterli bir performans ölçüm aracı değildir. Diğer faktörler, piyasa koşulları, sektör trendleri, rekabet düzeyi, yönetim kalitesi ve diğer dış etkenler gibi dikkate alınması gereken çok sayıda faktör vardır. Dolayısıyla, rasyo analizleri bir sektörün finansal performansının ölçülmesi için önemli bir araçtır ancak tam bir değerlendirme için diğer analiz yöntemleri ve bağlamsal bilgilerin de göz önünde bulundurulması önemlidir. Türkiye Cumhuriyet Merkez Bankası’nın Sektör Bilançoları kullanılarak 2021 yılı verileriyle 13 farklı finansal rasyo özelinde yapılan analizler, Tablo 1, Tablo 2 ve Tablo 3’te görülebilir. Tablo 1’de, her bir finansal oran için makine sektörü oranı ve imalat sanayisi ortalaması gösterilirken, son sütunda ise aradaki fark yüzdesel olarak tanımlanıyor. Tablo 1’den görüleceği üzere, makine sektörünün hem likidite oranı hem de nakit oranı imalat sanayisi ortalamasının üstünde konumlanmıştır. Kısa vadeli yabancı kaynak oranı düşük olmasına rağmen bu iki oran ile sektörün dönen varlıklarıyla kısa vadeli borçlarını hızlı bir şekilde kapatabileceğini de bu tablodan okuyabiliyoruz.Diğer yandan, sektörün aktif devir hızının imalat sanayisi ortalamasının altında olması, makine imalatı sektörünün büyüklük olarak halen istenilen noktadan uzak olduğunu söylüyor. Sektörün alacak devir hızını da bu açıdan yorumlamak mümkün. Sektörün toplam aktif büyüklüğüne göre banka kredilerinin payının imalat sanayisi ortalamasının altında olması ise makine üreten firmala-rın finansmanda bankacılık kanalıyla diğer sektörlere göre çok yoğun çalışmadığını bize söylüyor. Yine, makine sektörüne yatırılan sermayenin verimliliği olarak bakıldığında da özellikle uzun vadeli kârlılığın imalat sanayisi ortalamasının altında kalmasına rağmen kısa dönemli net kârlılık oranı açısından tatmin edici bir tablo ortaya çıktığını söylemek mümkün. Finansal kuruluşlarla çok yoğun çalışılmaması sonrasında sektör, imalat sanayisi ortalamasına göre daha az faiz harcaması yapıyor. Tablo 1 verilerine bakarak, uzun vadeli yabancı kaynak oranının çok daha düşük olduğunu gördüğümüz makine imalatı sektöründe, uzun vadeli yabancı kaynağa erişim imkânının artması gerektiğini de söyleyebiliriz. İmalat sanayisi ortalamasının oldukça altında kalan uzun vadeli yabancı kaynak oranı yükseldikçe, sektörün likiditeye erişimi de kolaylaşacaktır. Makine imalatı sektörünü ölçek büyüklüğü bazında incelediğimiz Tablo 2 ve Tablo 3’te ise aktif ve alacak devir hızlarında orta büyüklükteki makine imalatçılarının sektör geneline göre daha iyi bir performans ortaya koyduklarını görüyoruz. Buna göre orta büyüklükteki makine üreticileri çok daha hızlı bir şekilde alacaklarını nakde çevirebiliyor ya da elindeki ürünleri hızlı bir şekilde satabiliyorlar. Orta büyüklükteki makine üreticilerinin esnekliği oldukça yüksekken, büyük makine üreticileri her iki göstergede de ortalamaya yakın bir değere sahipler. Dönen varlıkları ile kısa vadeli borçlarını ödeme ya da dönen varlıklardan nakde en yakın olan hazır değerler ve menkul kıymetler ile kısa vadeli borçlarını ödeme kabiliyeti olarak ele aldığımızda da büyük makine üreticileri diğer segmentlere göre açık ara önde yer alıyorlar. Cari oran, likidite oranı ve nakit oranında büyük üreticilerin genel ortalamanın üstünde olması da bu yorumu doğruluyor.Yine, brüt satış kârlılığında mikro işletmeler ön plana çıkarken, faaliyet kârlılığında büyük ve orta ölçekli üreticilerin performansının daha iyi olduğunu görüyoruz. Uzun vadeli birikimli kârlılıkta ise büyük makine üreticileri diğer segmentlerin önünde yer alıyor. Benzer şekilde, aktif büyüklüğüne göre kullandığı banka kredisi oranı büyük işletmelerde daha yüksek görünürken, buna paralel olarak büyük makine üreticilerinin taşıdığı faiz yükü de diğer segmentlerin üstünde gerçekleşiyor. Tablo 3 verilerine göre, küçük ve mikro işletmeler kısa vadeli yabancı kaynak yoğun bir iş modeli benimserlerken, büyük makine üreticilerinde uzun vadeli yabancı kaynak oranı görece düşük kalmış durumda.